Antonio Olaya vuelve a Teleonuba para hablarnos de las novedades sobre el IRPH tras la última sentencia del Tribunal de Justicia de la Unión Europea.

Nuestro abogado de confianza, Antonio Olaya, regresa a Teleonuba para desglosar las últimas novedades sobre el IRPH y como pueden afectarte en tus reclamaciones.

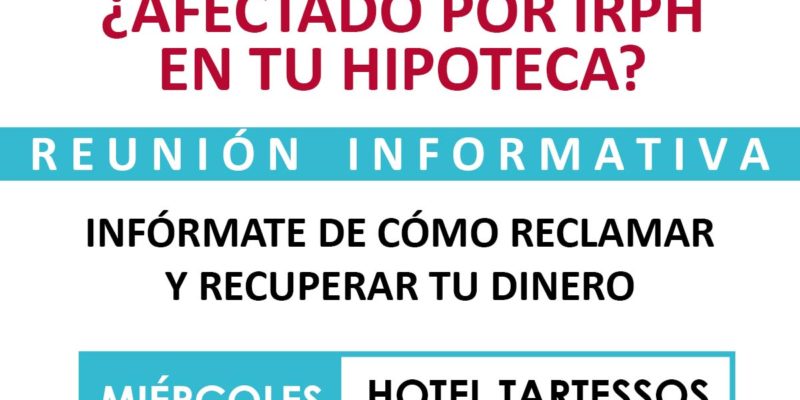

Si tienes una hipoteca referenciada a este índice, es el momento perfecto para informarte de tus derechos y reclamar lo que es tuyo. Antonio Olaya, con su experiencia y claridad, te explicará cómo esta sentencia puede impactar directamente en tu caso y qué pasos seguir para proteger tus intereses.

No te pierdas su intervención y da el primer paso para recuperar lo que te pertenece.