Tras su publicación en el Boletín Oficial del Estado (BOE), el 6 de marzo de 2019 ha entrado en vigor el Real Decreto-Ley 7/2019, de 1 de marzo, de medidas urgentes en materia de vivienda y alquiler. Os resumimos las principales novedades introducidas:

PLAZOS

- Persona física. Ampliación de 3 a 5 años de la prórroga obligatoria. Durante este plazo, el arrendador sólo podrá recuperar la vivienda si queda recogido expresamente en el contrato de alquiler.

- Persona jurídica. Ampliación de 5 a 7 años.

- Ampliación de la prórroga legal o tácita (la que tiene lugar una vez llegado el vencimiento del contrato, o de cualquiera de sus prórrogas, y ninguna de las partes notifica a la otra, su voluntad de no renovarlo) de 1 a 3 años.

- Periodo de preaviso para no continuar con el contrato: 4 meses para el arrendador y 2 meses para el arrendatario.

- El comprador de la vivienda tendrá que respetar el contrato de alquiler esté o no inscrito en el Registro de la Propiedad.

- En caso de fallecimiento del arrendatario, en situaciones de vulnerabilidad social, se puede mantener la vivienda arrendada por el familiar con el que estuviese conviviendo.

PRECIOS

- Límite de 2 meses de renta para la fianza a exigir al arrendatario.

- Se limitan las subidas anuales de la renta al incremento del IPC (sólo será de aplicación para los nuevos contratos que se suscriban a partir de ahora).

- Si existe acuerdo entre las partes, podrá incrementarse la renta para realizar obras de mejora en la vivienda.

MEDIDAS FISCALES

- Si es persona jurídica, los gastos de gestión inmobiliaria y formalización correrán a cargo del arrendador.

- Se establece la ampliación del fondo de reserva hasta un 10% para favorecer la realización de obras de accesibilidad en las comunidades de propietarios, que serán obligatorias realizar cuando estén financiadas en un 75% por ayudas.

- En el caso de viviendas sociales, se elimina la obligación de que el inquilino repercuta el IBI

- Se establece una bonificación de hasta un 95% de la cuota íntegra del IBI para las viviendas que tengan su renta limitada por alguna norma jurídica.

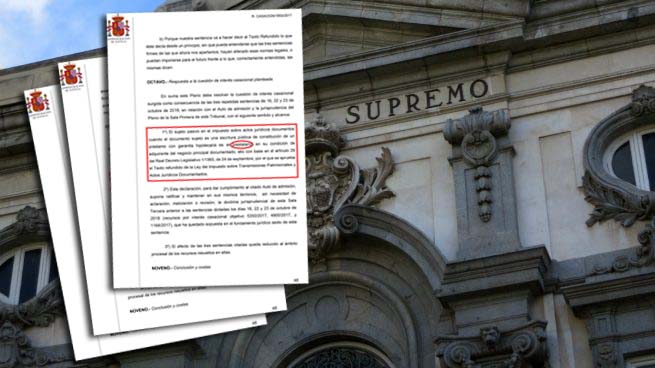

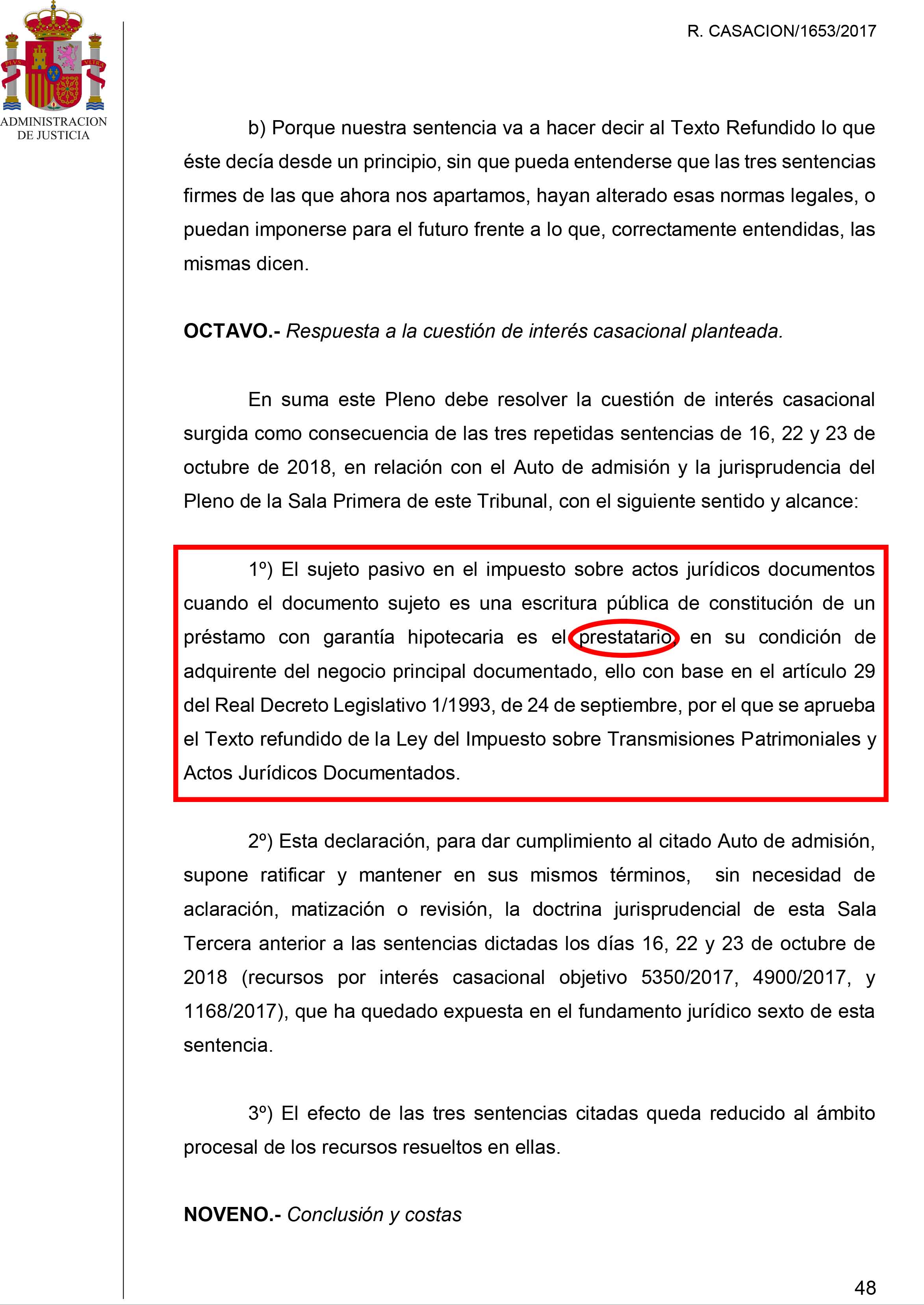

- Se elimina el Impuesto sobre Transmisiones Patrimoniales del alquiler de vivienda.